Математическое обеспечение финансовых решений презентация

Содержание

- 2. 4.1.Модели ценообразования на финансовом рынке

- 3. Модели ценообразования на финансовом рынке 1. Модель оценки капитальных активов

- 4. Предположения в отношении рынка в целом отсутствуют налоги и затраты на

- 5. Анализ предположений модели САРМ

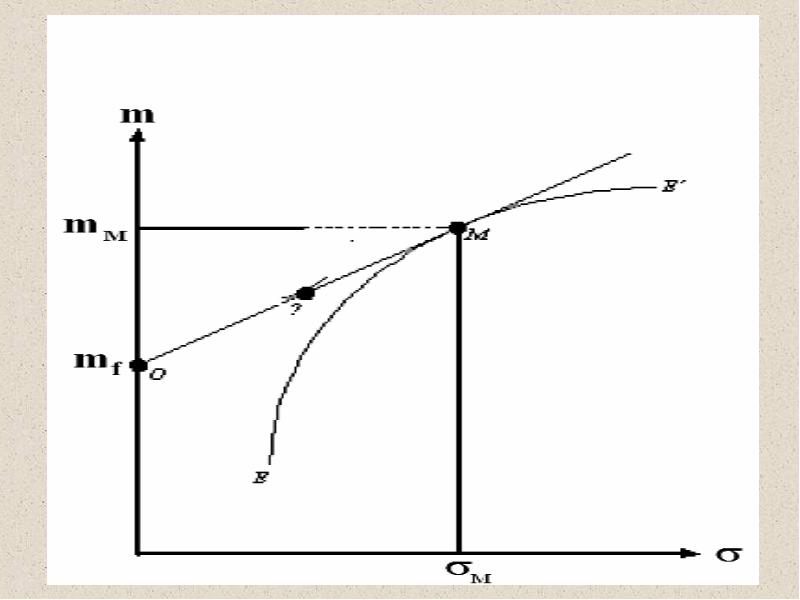

- 6. Рыночный портфель В условиях, когда выполняются предположения модели САРМ, все

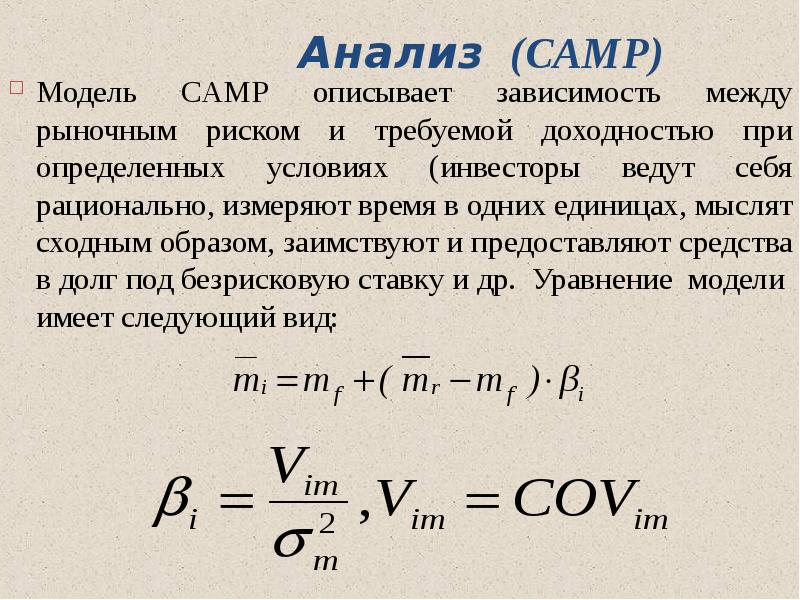

- 8. Анализ (САМР) Модель САМР описывает зависимость между рыночным риском и

- 9. mi - ожидаемый доход на ценную бумагу i при равновесии рынка;

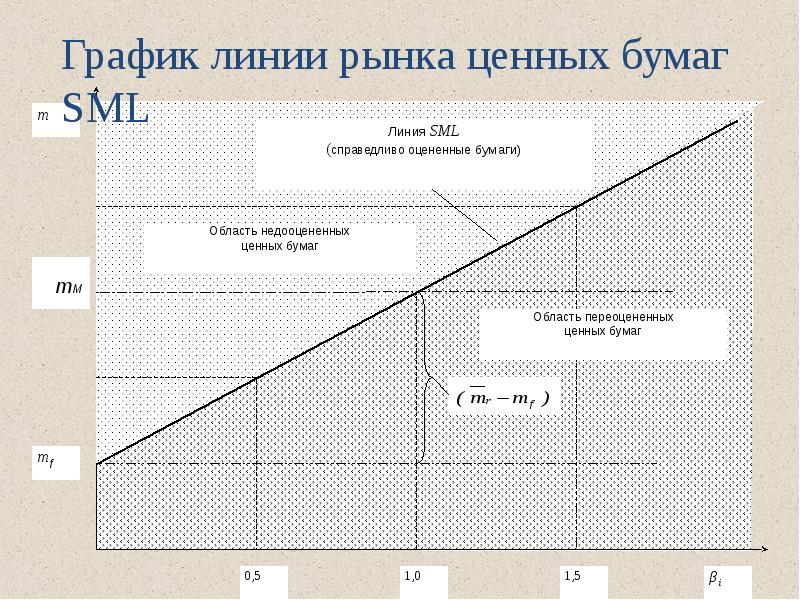

- 10. График линии рынка ценных бумаг SML

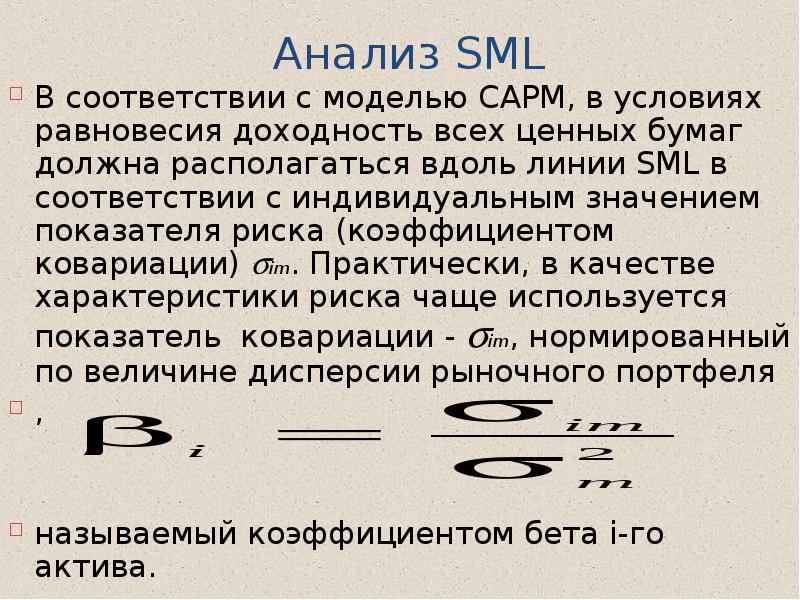

- 11. Анализ SML В соответствии с моделью САРМ, в условиях равновесия доходность

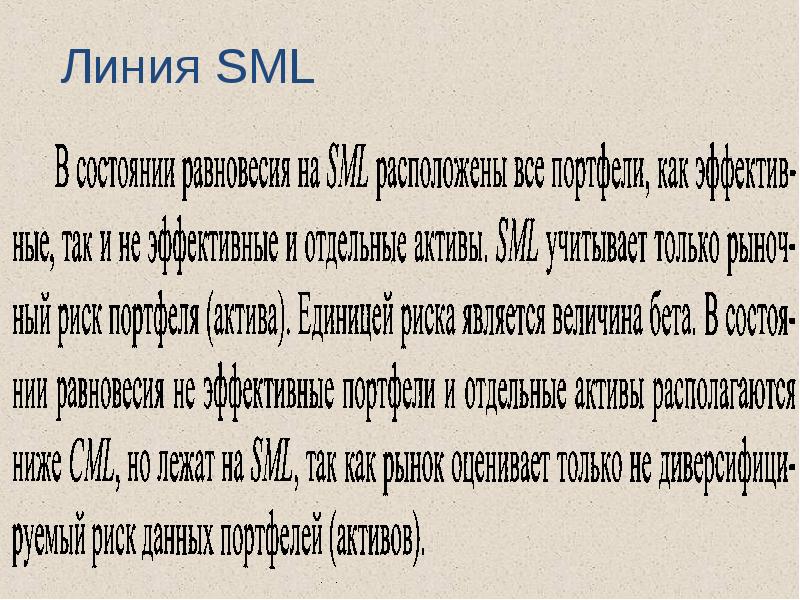

- 12. Линия SML

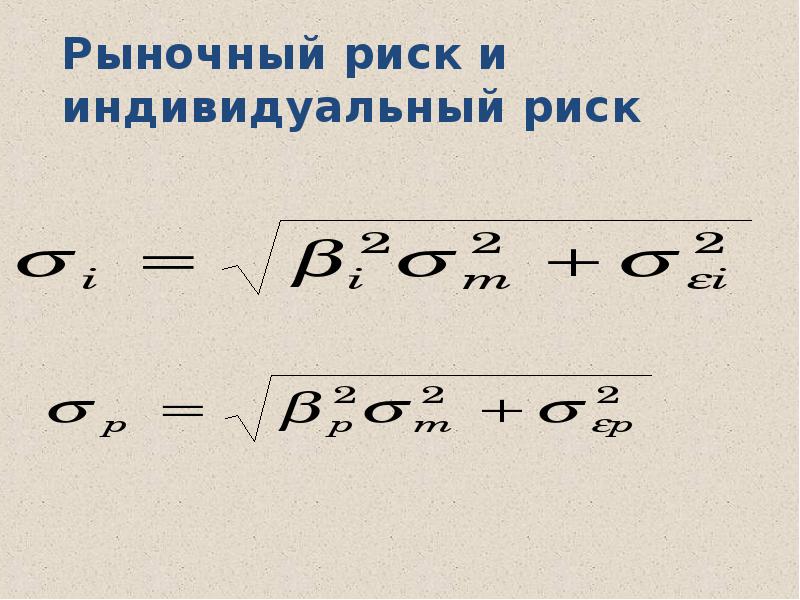

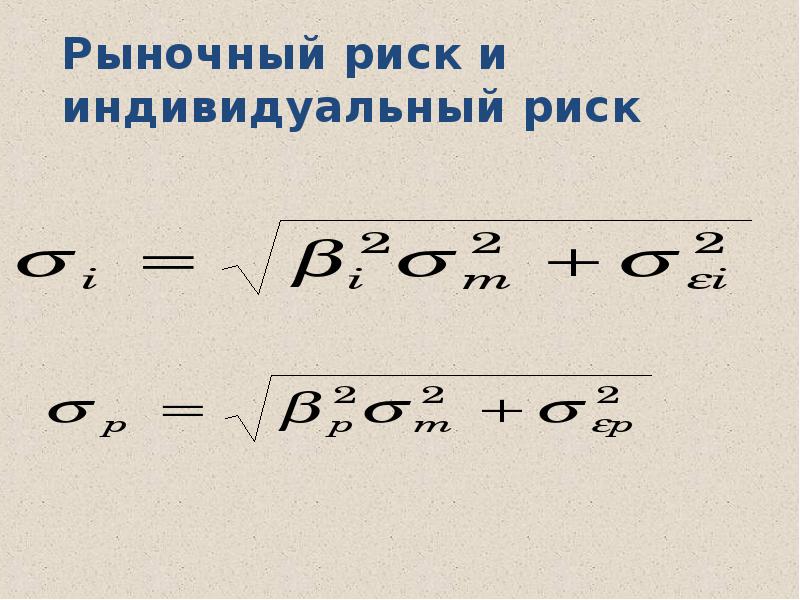

- 13. Рыночный риск и индивидуальный риск

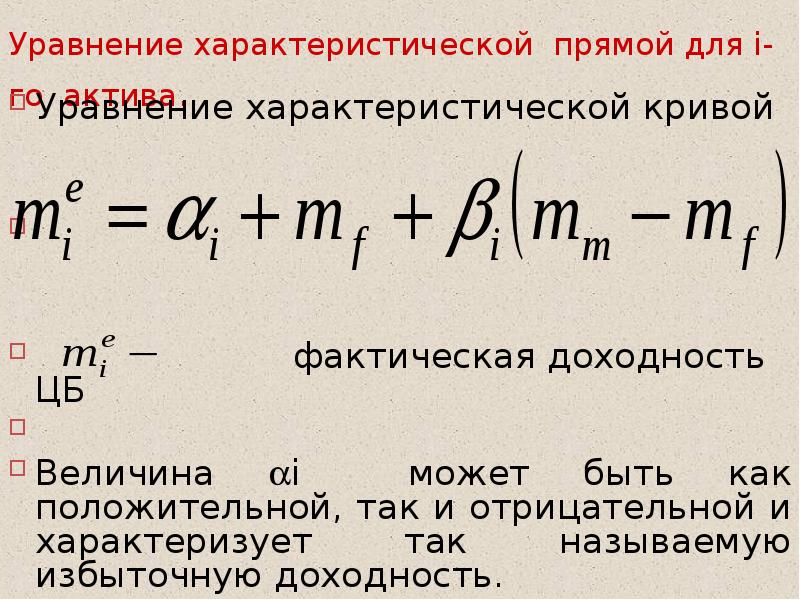

- 14. Уравнение характеристической прямой для i-го актива. Уравнение характеристической кривой

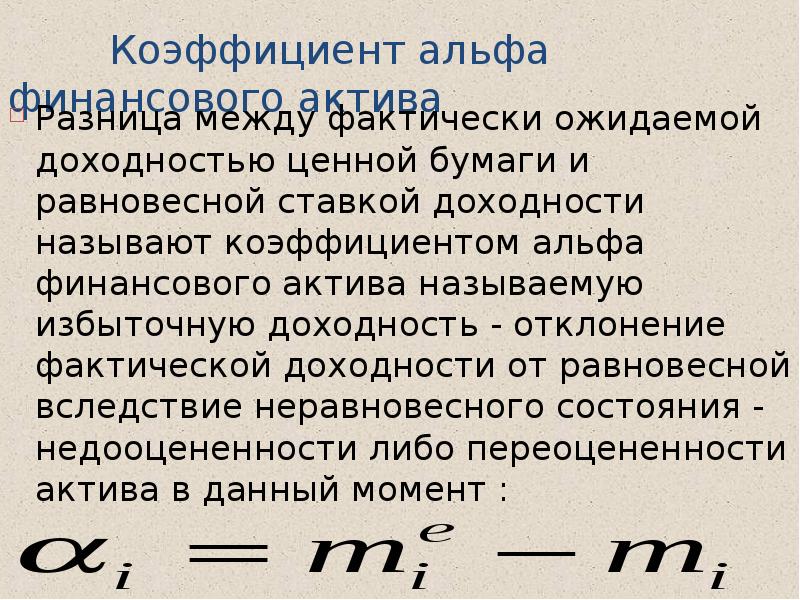

- 15. Коэффициент альфа финансового актива Разница между фактически ожидаемой доходностью ценной бумаги

- 16. Рыночный риск и индивидуальный риск

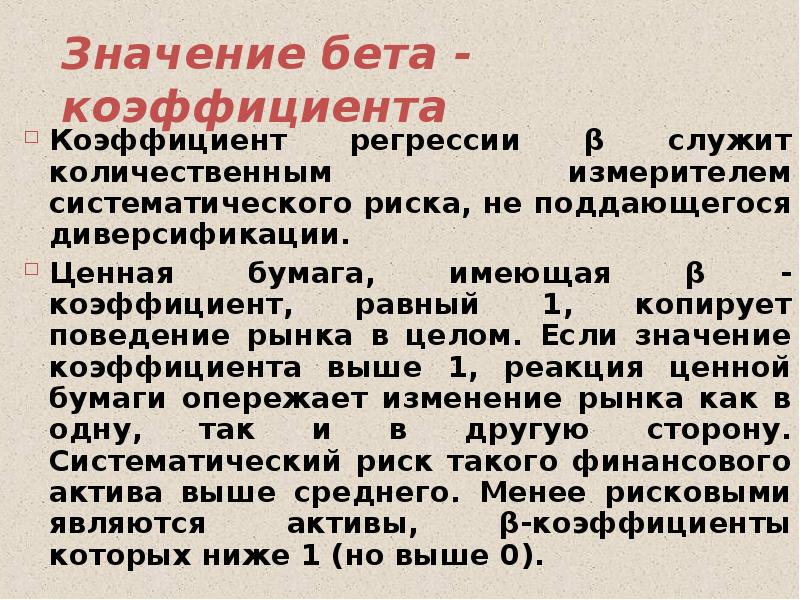

- 17. Значение бета - коэффициента Коэффициент регрессии β служит количественным измерителем систематического

- 18. Безрисковая ставка доходности Практически, в качестве безрисковой ставки выбирают, как правило,

- 19. Выводы Модель CAPM представляет собой идеальную модель рынка капиталов, которая основывается

- 20. Риск, связанный с инвестициями в каждую ценную бумагу можно разделить на

- 22. Скачать презентацию

Слайды и текст этой презентации

Скачать презентацию на тему Математическое обеспечение финансовых решений можно ниже:

Похожие презентации