Структура кредитной системы и рынок ссудных капиталов презентация

Содержание

- 2. Содержание Кредитная система и рынок ссудных капиталов. Экономическое содержание кредита, его

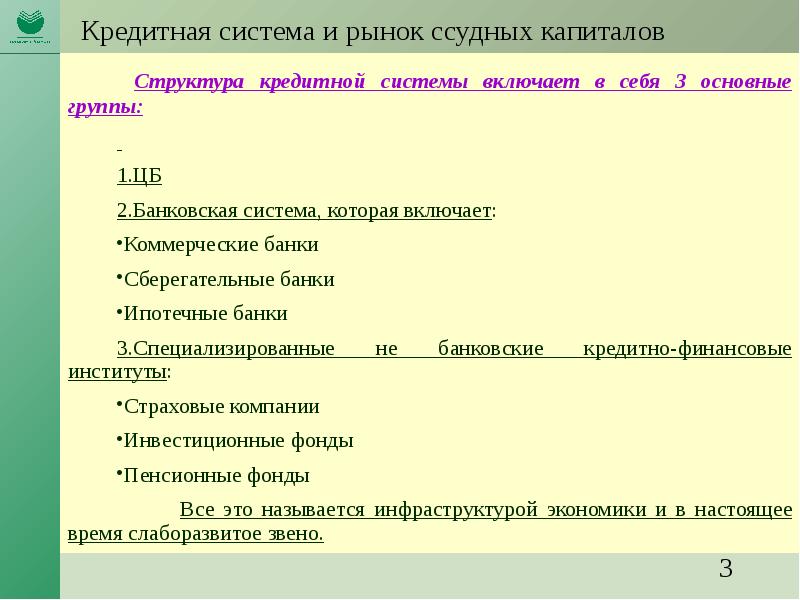

- 3. Кредитная система и рынок ссудных капиталов Структура кредитной системы включает в

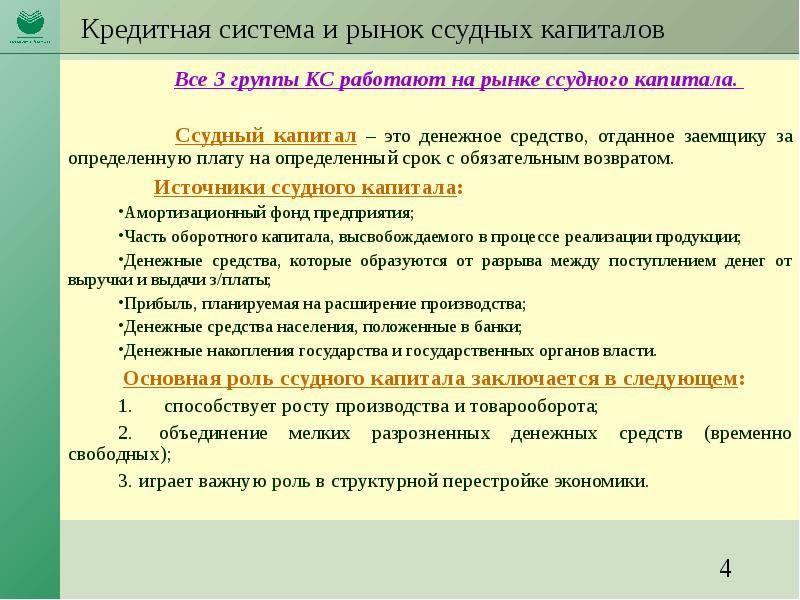

- 4. Кредитная система и рынок ссудных капиталов Все 3 группы КС работают

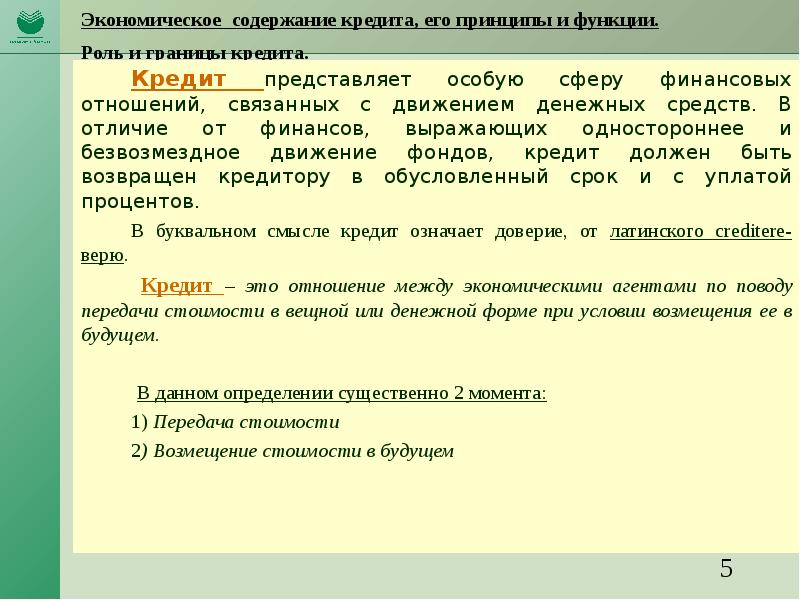

- 5. Экономическое содержание кредита, его принципы и функции. Роль и границы кредита.

- 6. Экономическое содержание кредита, его принципы и функции. Роль и границы кредита.

- 7. Экономическое содержание кредита, его принципы и функции. Роль и границы кредита.

- 8. Экономическое содержание кредита, его принципы и функции. Роль и границы кредита.

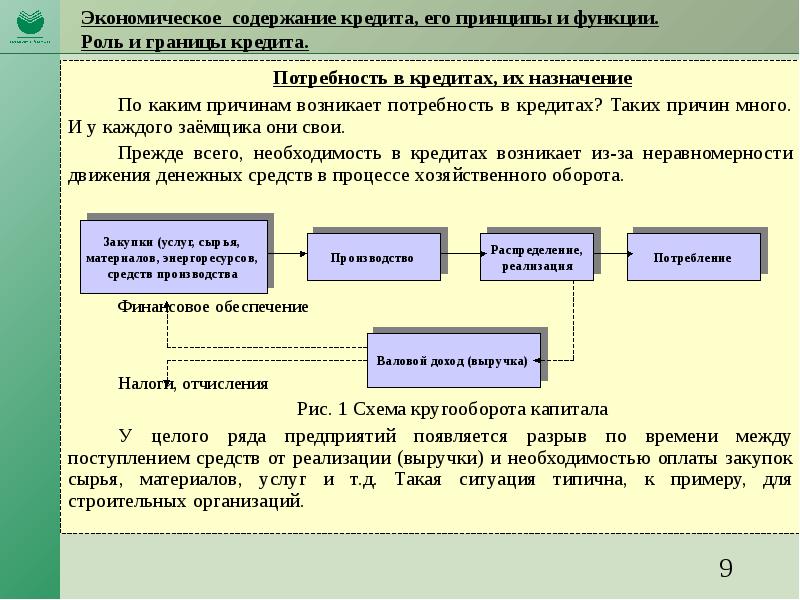

- 9. Экономическое содержание кредита, его принципы и функции. Роль и границы кредита.

- 10. Экономическое содержание кредита, его принципы и функции. Роль и границы кредита.

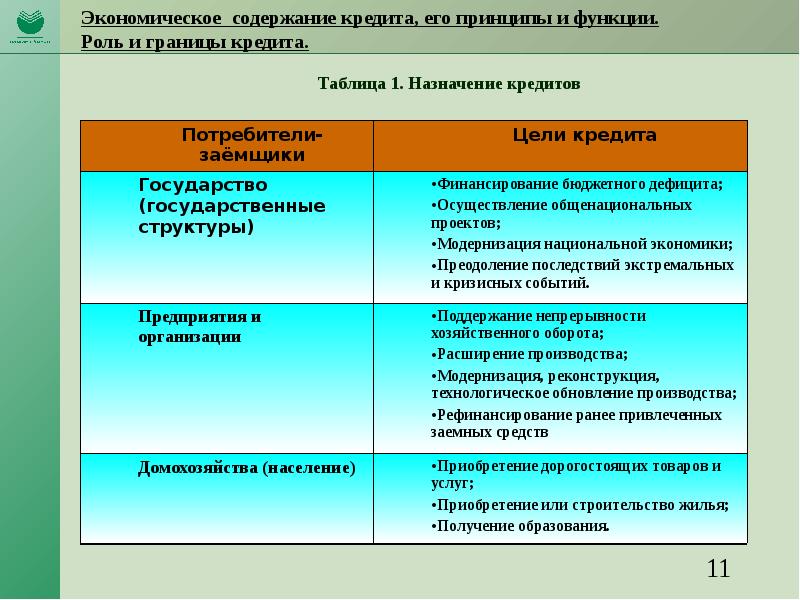

- 11. Экономическое содержание кредита, его принципы и функции. Роль и границы кредита.

- 12. Экономическое содержание кредита, его принципы и функции. Роль и границы кредита.

- 13. Экономическое содержание кредита, его принципы и функции. Роль и границы кредита.

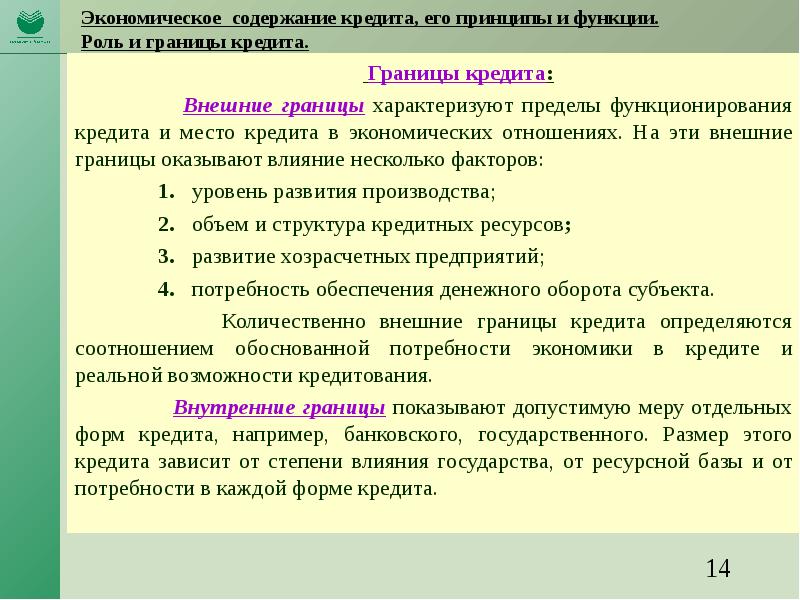

- 14. Экономическое содержание кредита, его принципы и функции. Роль и границы кредита.

- 15. Экономическое содержание кредита, его принципы и функции. Роль и границы кредита.

- 16. Экономическое содержание кредита, его принципы и функции. Роль и границы кредита.

- 17. Экономическое содержание кредита, его принципы и функции. Роль и границы кредита.

- 18. Экономическое содержание кредита, его принципы и функции. Роль и границы кредита.

- 19. Основные формы и виды кредитов Коммерческий кредит предоставляется коммерческими организациями друг

- 20. Основные формы и виды кредитов Условия кредитования не фиксируются в отдельном

- 21. Основные формы и виды кредитов Коммерческий кредит имеет ряд преимуществ (например,

- 22. Основные формы и виды кредитов 2. потребительский кредит - население всегда

- 23. Основные формы и виды кредитов 4. Государственный кредит предполагает участие государства

- 24. Основные формы и виды кредитов 5. Ростовщический кредит обычно рассматривается как

- 25. Основные формы и виды кредитов 6. Банковский кредит предоставляется банками и

- 26. Основные формы и виды кредитов Классификация ссуд

- 27. Основные формы и виды кредитов Фактическая стоимость кредита зависит не только

- 28. Основные формы и виды кредитов 2 вариант. Метод дисконтированной ссуды

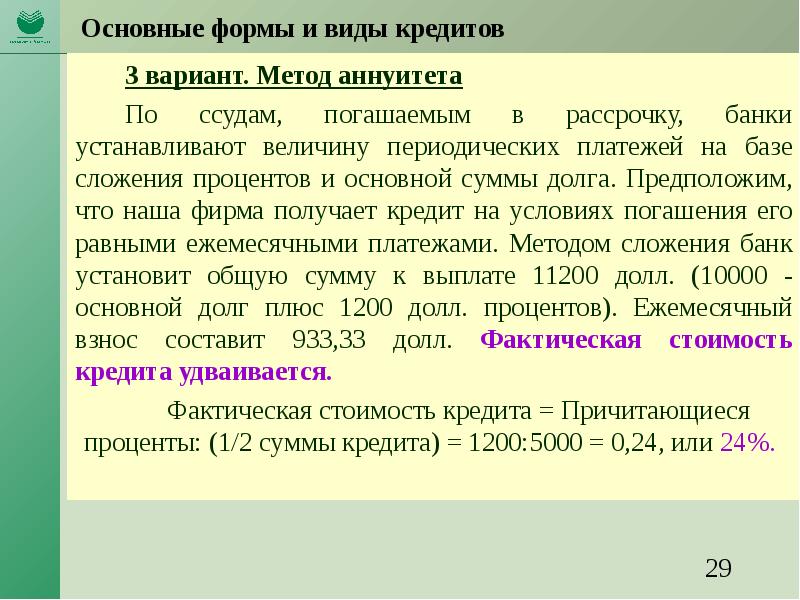

- 29. Основные формы и виды кредитов 3 вариант. Метод аннуитета По ссудам,

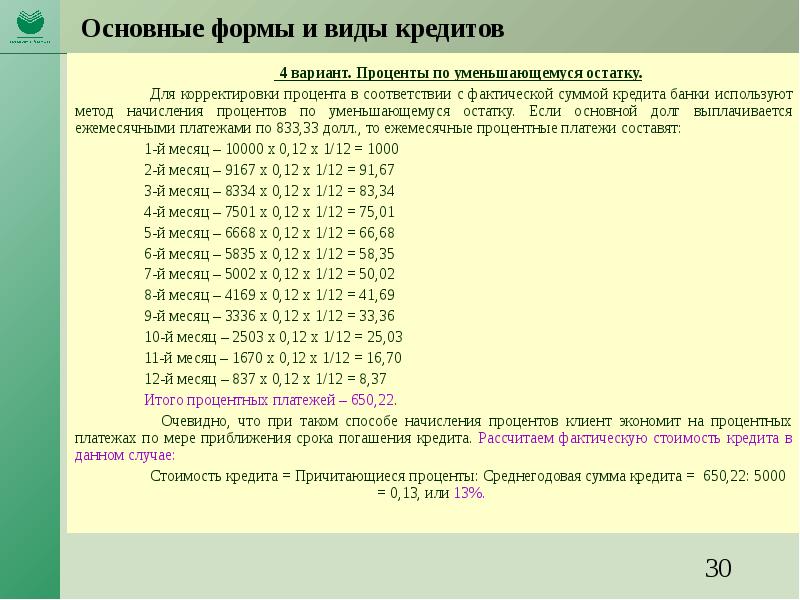

- 30. Основные формы и виды кредитов 4 вариант. Проценты по уменьшающемуся остатку.

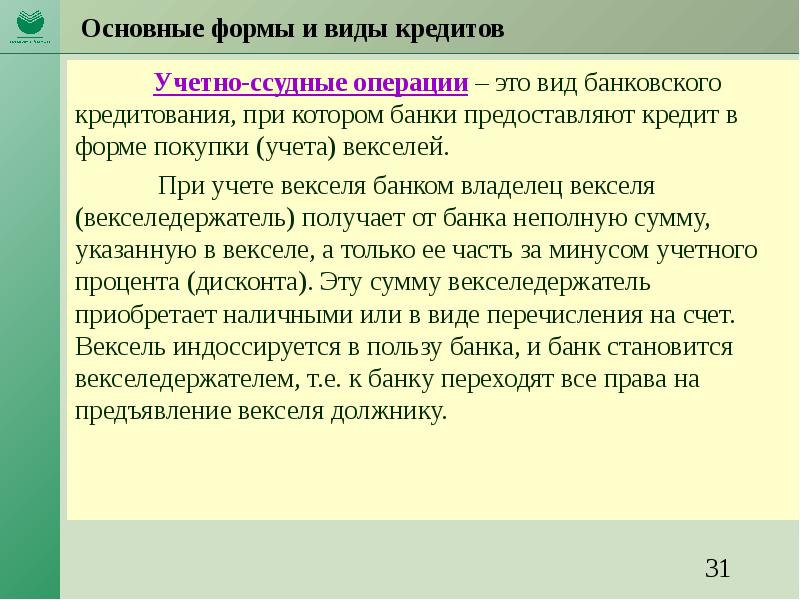

- 31. Основные формы и виды кредитов Учетно-ссудные операции – это вид

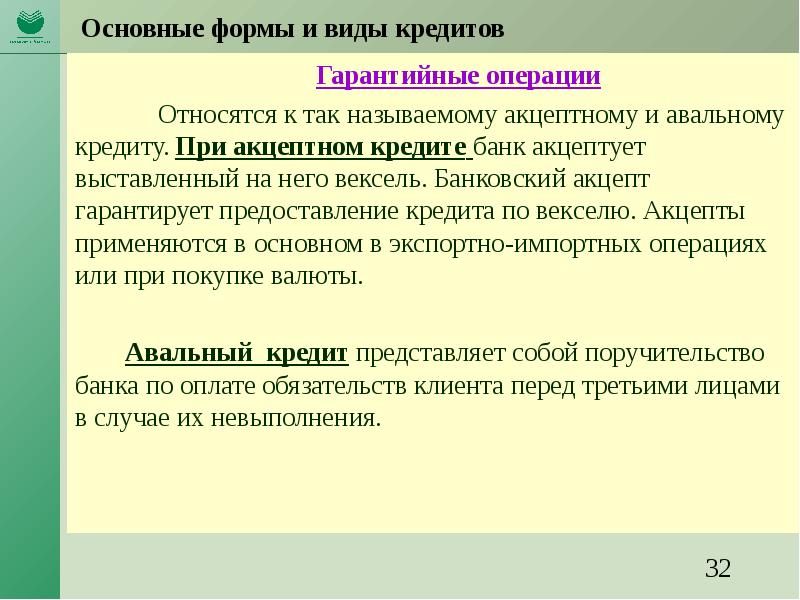

- 32. Основные формы и виды кредитов Гарантийные операции Относятся к так

- 33. Задание Контрольные вопросы 1. Что такое кредит? Его назначение?

- 34. Скачать презентацию

Слайды и текст этой презентации

Скачать презентацию на тему Структура кредитной системы и рынок ссудных капиталов можно ниже:

Похожие презентации