Тема 1. Сущность финансового менеджмента. Лекция 2. Методологическая основа управления финансами компании презентация

Содержание

- 2. Теория ценообразования опционов Опцион – право выбора условий сделки, получаемое

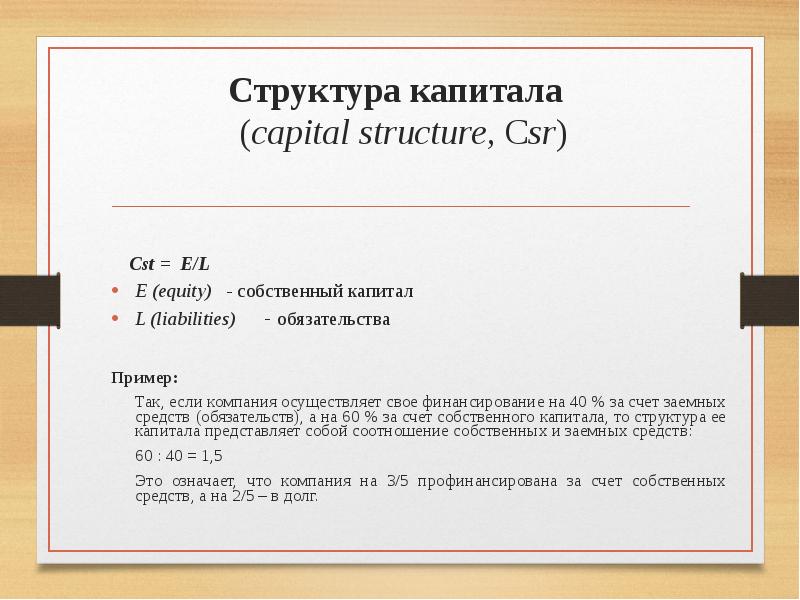

- 3. Структура капитала (capital structure, Csr) Cst = E/L E (equity)

- 5. Методологическая основа финансового менеджмента Теория идеальных рынков (perfect capital market) Теория

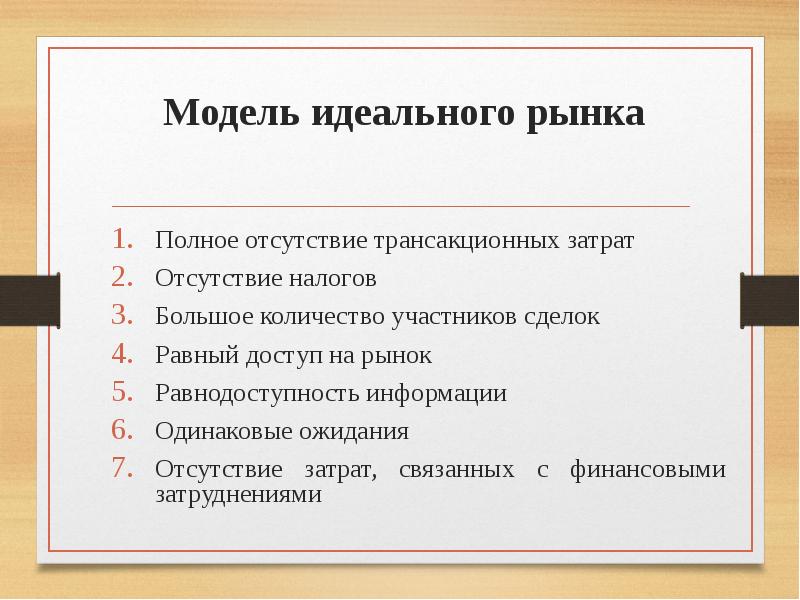

- 6. Модель идеального рынка Полное отсутствие трансакционных затрат Отсутствие налогов Большое количество

- 7. Альтернативная стоимость – стоимость упущенных возможностей Альтернативные затраты – выгода, потерянная

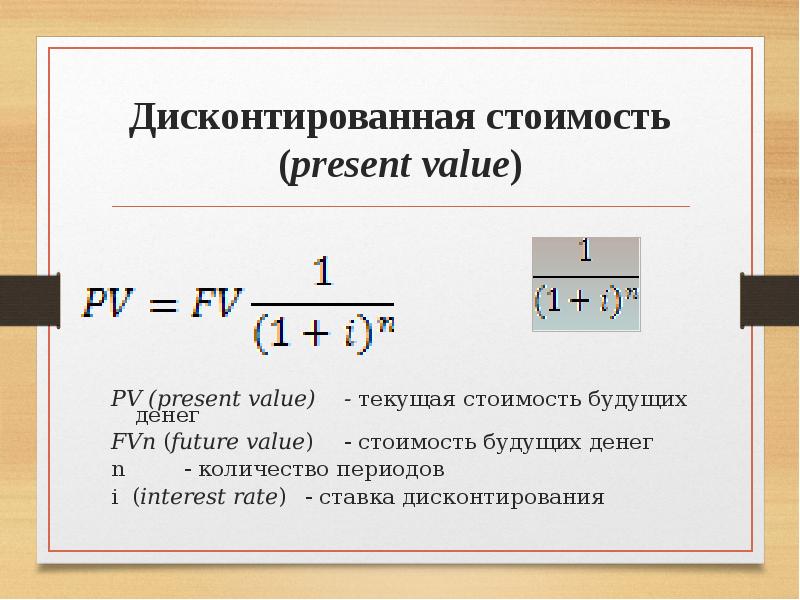

- 8. Дисконтированная стоимость (present value)

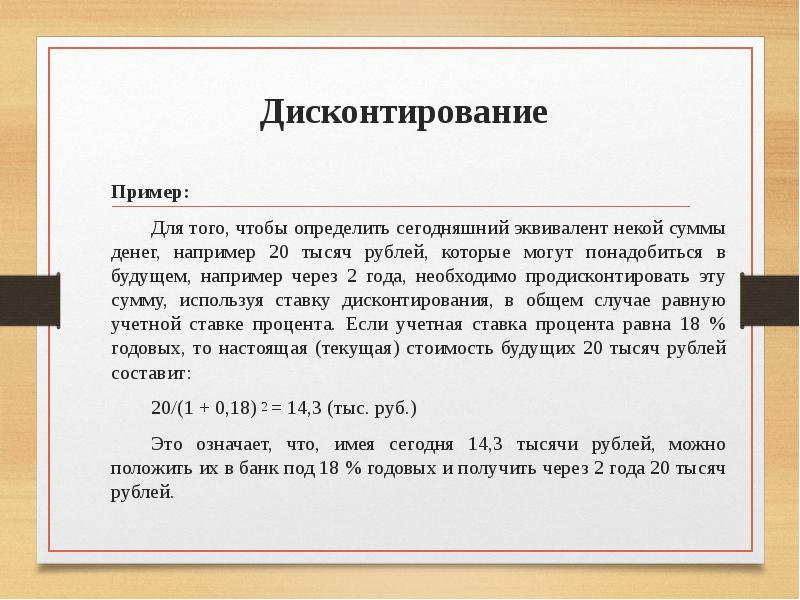

- 9. Дисконтирование Пример: Для того, чтобы определить сегодняшний эквивалент некой суммы денег,

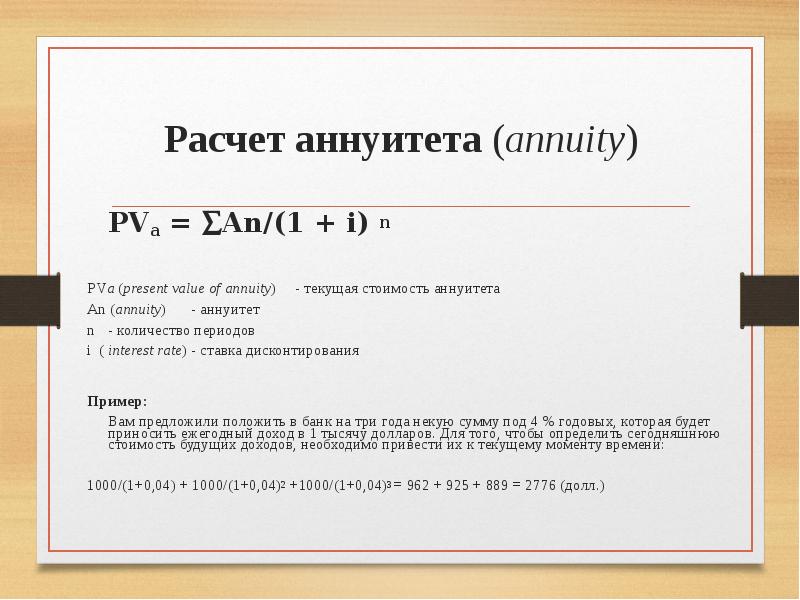

- 10. Расчет аннуитета (annuity) PVa = An/(1 + i)

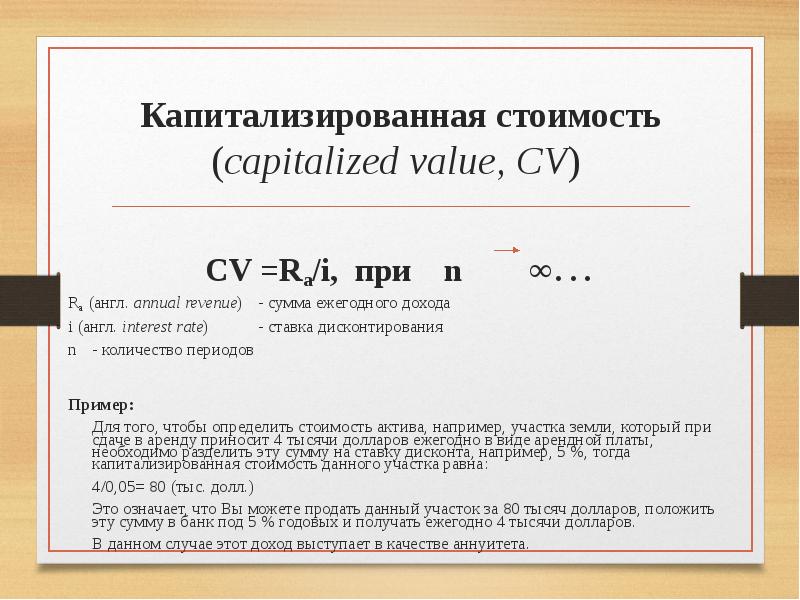

- 11. Капитализированная стоимость (capitalized value, CV) CV =Ra/i, при n

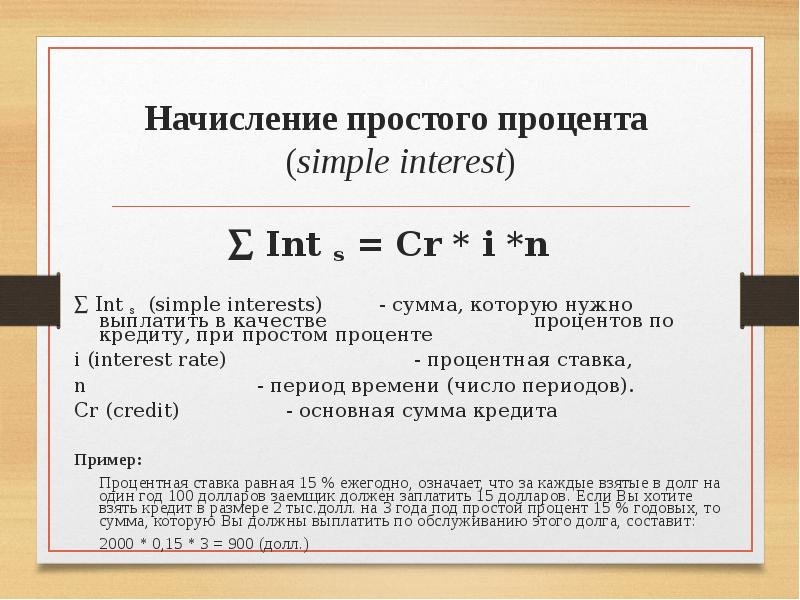

- 14. Начисление простого процента (simple interest) Int s = Cr

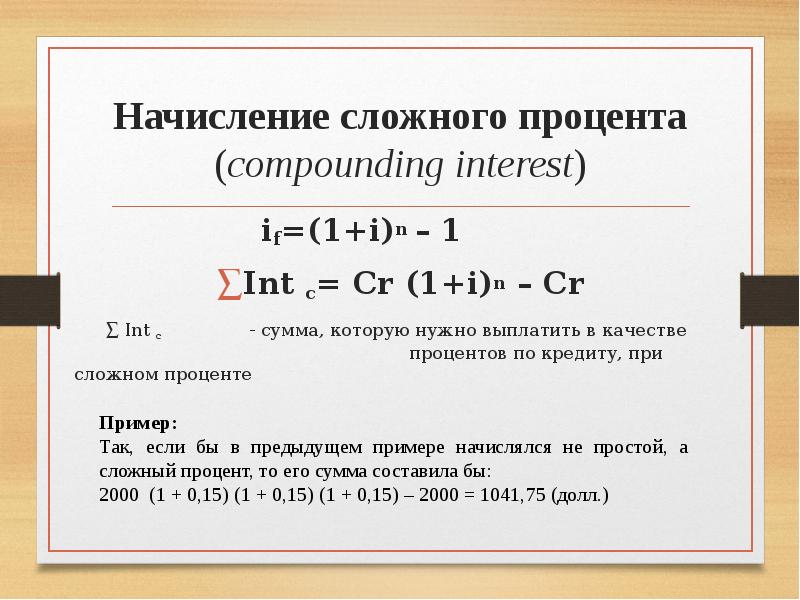

- 15. Начисление сложного процента (compounding interest) if=(1+i)n – 1 Int c= Cr

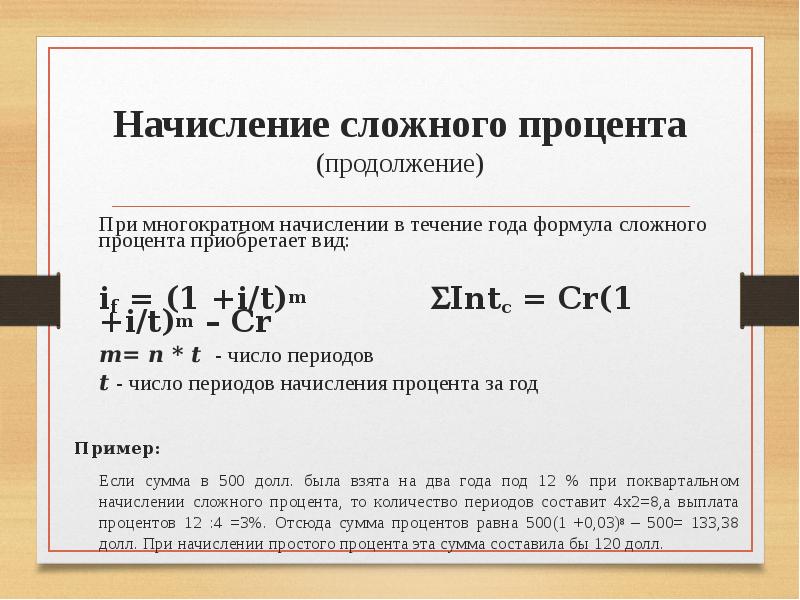

- 16. Начисление сложного процента (продолжение) При многократном начислении в течение года формула

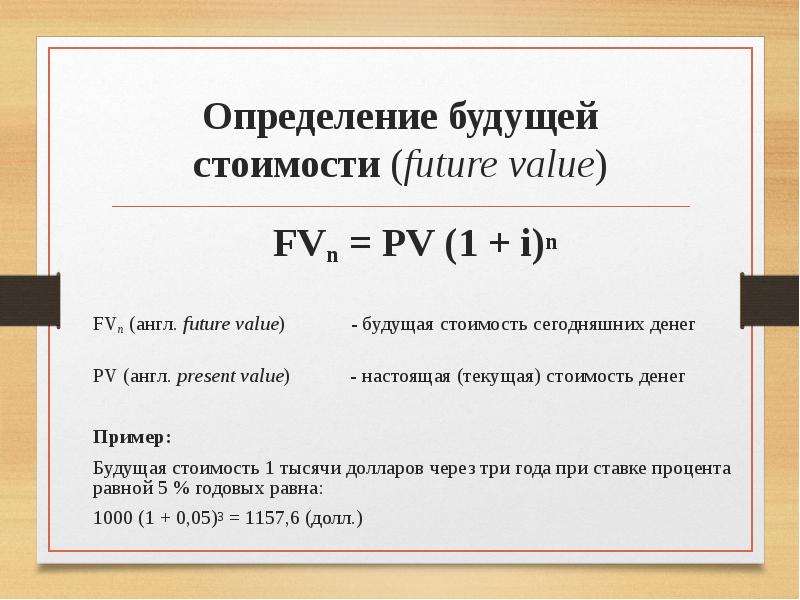

- 17. Определение будущей стоимости (future value) FVn = PV (1 + i)n

- 18. Скачать презентацию

Слайды и текст этой презентации

Скачать презентацию на тему Тема 1. Сущность финансового менеджмента. Лекция 2. Методологическая основа управления финансами компании можно ниже:

Похожие презентации